目次

スワップポイントとは

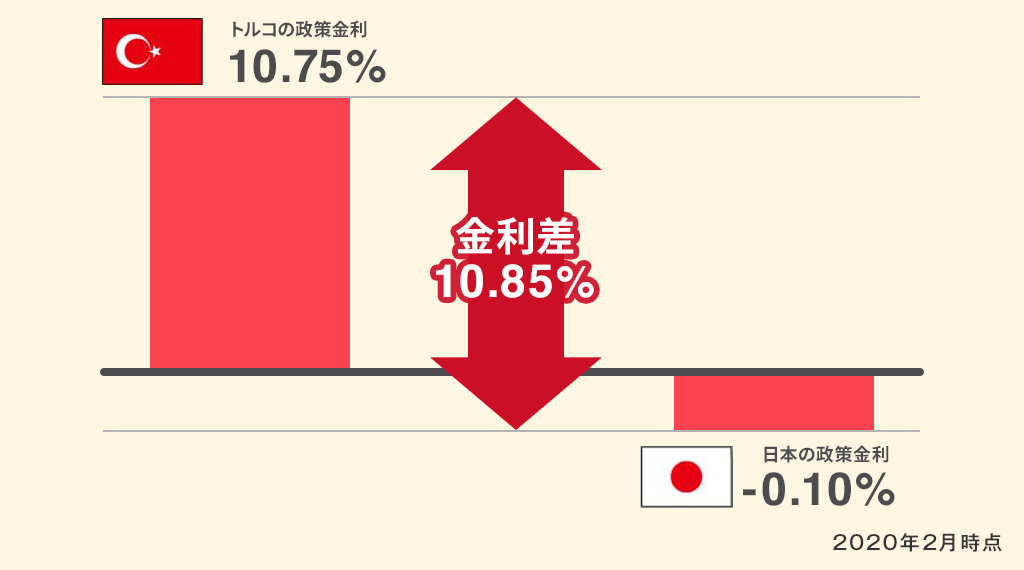

スワップポイントとは、二国間の金利差を調整するための仕組みのことです。ポジションを1日保有するごとに、受取り、あるいは支払いが発生します。

上の例でいえば、トルコリラの金利が10.75%、日本円の金利が-0.10%なので、差引10.85%に相当する金額が毎日発生します。

トルコリラを買って円を売る売買、すなわちトルコリラ円の買いポジションを保有していた場合には、スワップポイントを受け取ることができます。

ただし、トルコリラ円を売って、円を買う売買、すなわちトルコリラ円の売りポジションを保有している場合には、スワップポイントを支払うことになります。スワップ狙いのトレードをする際は、売り・買いの方向を間違えないように注意しましょう(このあと詳しく解説していきます)。

FXに限らず、投資におけるリターンは、キャピタルゲインとインカムゲインの2種類に分けることができます。

「キャピタルゲイン」とは

売買差益、値上がり益のこと

「インカムゲイン」とは

資産を保有していることで得られるリターンのこと

スワップポイントは後者に属し、売買差益狙いのキャピタルゲインとはまったく異なる資産運用であることに注意してください。

通貨ペアごとにスワップポイントが異なる?

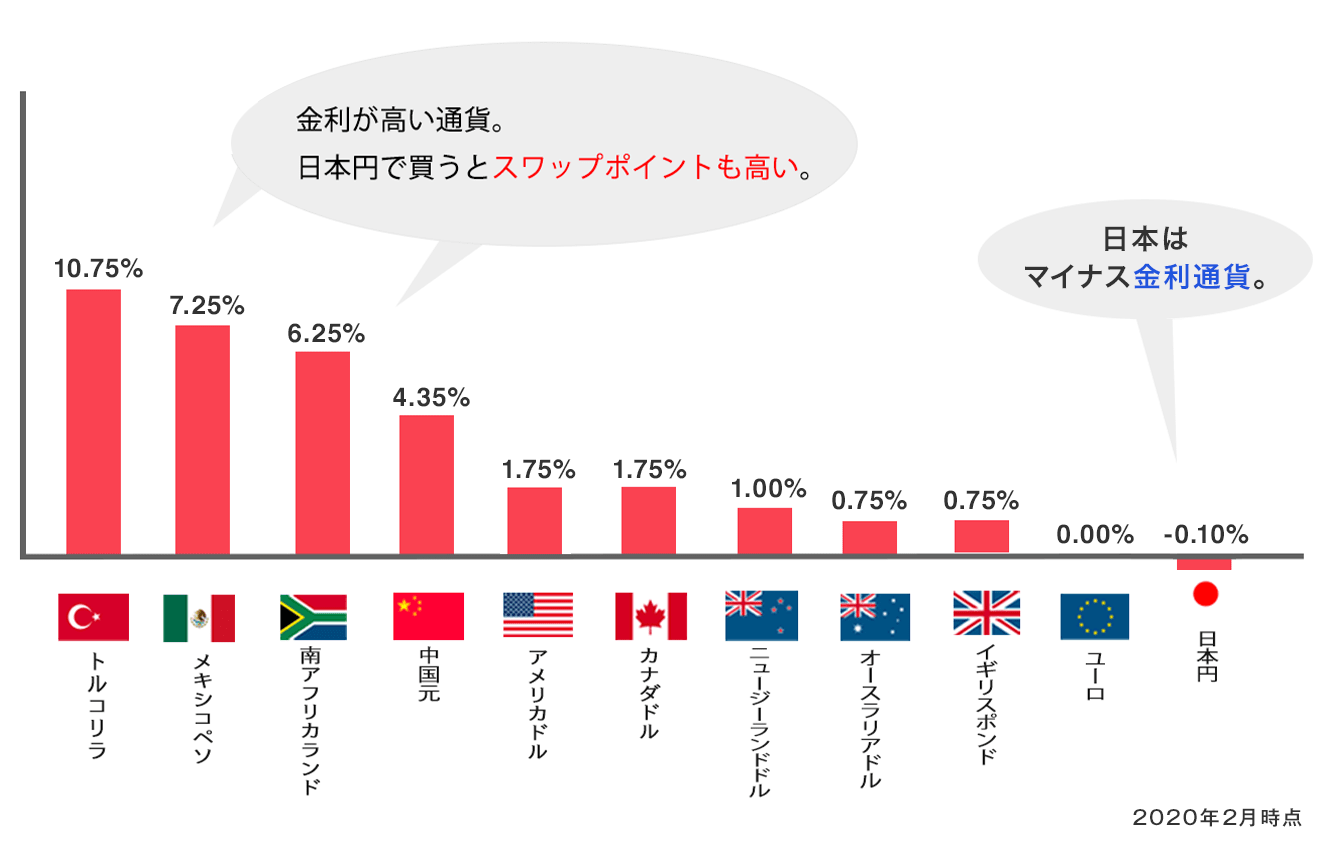

二国間の金利差がスワップポイントを決めますが、金利は各国の金融政策の要であるため、主にファンダメンタルズ要因により通貨ごとに全く違い、なおかつ常に変動する可能性があります。

かつて高金利だった通貨も、月日とともに金利が下がることもあり得ます。

この表では、トルコリラ、メキシコペソ、南アフリカランドが高金利通貨ですが、かつては豪ドル、NZランドドルが高金利通貨の代表的存在でした。

また日本円やスイスフランのように、長期に渡って低金利を維持している通貨もあります。

スワップポイント表ってどうやって見ればいいの?

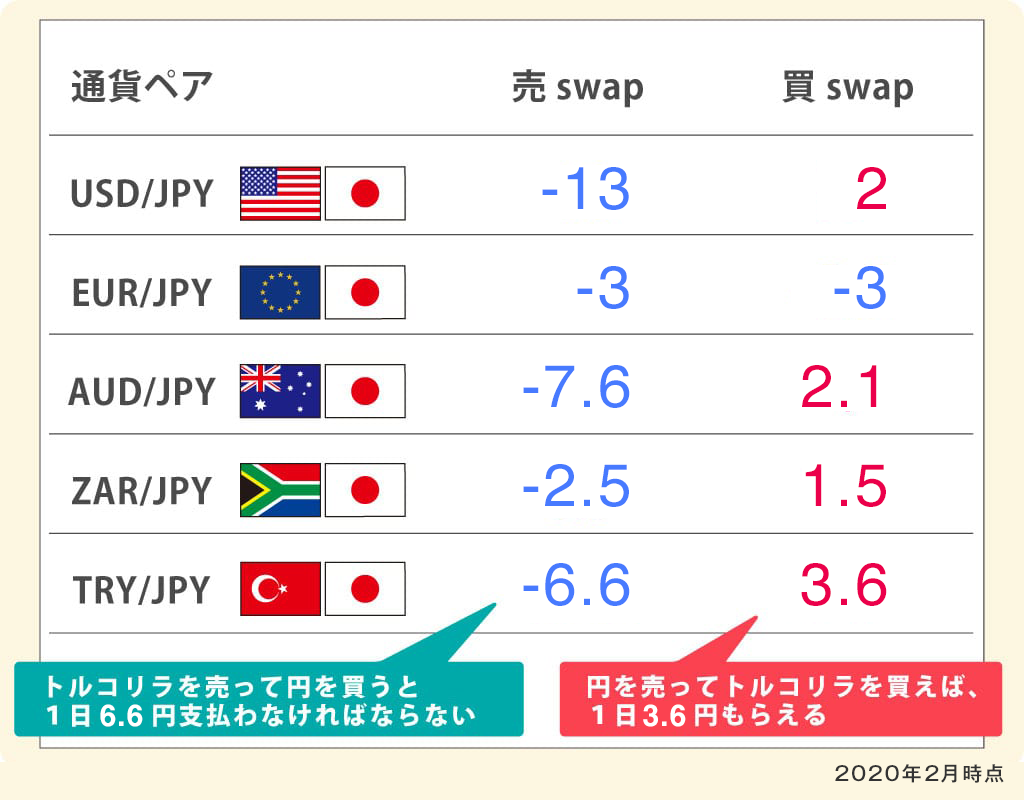

実際にどれくらいのスワップポイントが発生するかは、FX会社が公開しているスワップカレンダーを確認しましょう。

上の表でいえば、ドル円(USD/JPY)を1000通貨、1日保有すると、買いポジションなら2円の受取り、売りポジションなら13円の支払いになります。

トルコリラ円(TRY/JPY)なら、買いで3.6円の受取り、売りで6.6円の支払いです。

またユーロ円(EUR/JPY)のように、買いでも売りでも支払になるケースもあります。

FXスワップポイント比較10口座!1年間で10万円も損する場合も?

「スワップ運用におすすめのFX会社はどこ?」「会社を選ぶ際はスワップポイントが高いだけでいいの?」実は、FX会社のスワップポイント•••続きを読む

スワップポイントの長期運用をシミュレーションしてみた

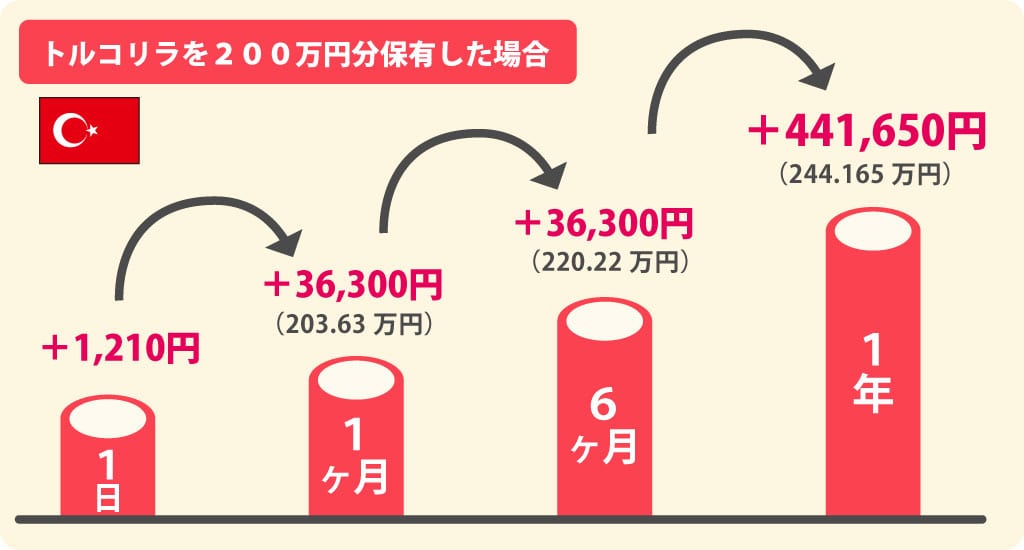

トルコリラを長期保有すると1年後にはいくら?

トルコリラ円の受取スワップが1日に360円だとすると、1年間買いポジションを保有することで13万円以上のスワップポイントを受け取ることができます。

ただし、既に述べたように金利や為替価格の変動により、スワップポイントが増減し、場合によっては受取りが支払いに転じる可能性があります。

また、売買差益がスワップポイント以上の損失になる可能性もあります。

この場合なら、買いで保有しているトルコリラ円が下落することによって含み損を抱える可能性も考慮しましょう。

スワップ運用を成功させるポイント

スワップポイントを狙う運用をする場合、利益率を高める方法は2種類あります。

1つ目は多くのロット数の受取りになるポジションを保有することです。

スワップポイントは、保有ポジション数の分だけ発生するため、受取りになるポジション(例えばトルコリラ円なら買い)を多く保有することで、それだけたくさんの受取りスワップが得られます。

2つ目は、できるだけ長期運用することです。

スワップポイントは1日に一度発生するため、運用期間が長くなるほど受取りの機会も増えます。

ただし、前述の通り、受取りが支払いに転じたり、為替差益により受取りスワップポイント以上の損失になる可能性があることを忘れないようにしましょう。

スワップポイント、いつ引き出せる?

スワップポイントは、ロールオーバー(日をまたいでポジションを保有すること)で発生しますが、受け取れるタイミングはFX会社ごとのルールによって違ってきます。

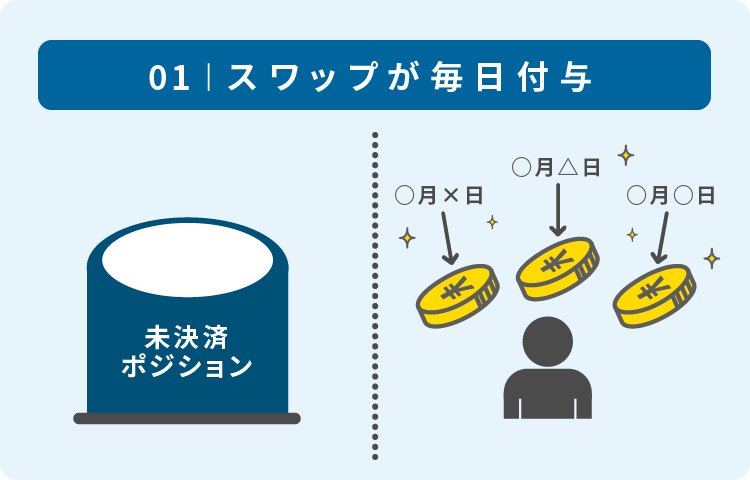

日々、確定損益として反映される場合

スワップポイントが発生するポジションを保有しているだけで、日々発生するスワップポイントが証拠金に反映されるタイプです。

受取りになる運用の場合、ポジションを決済せずに、スワップポイントを受け取ることができます。

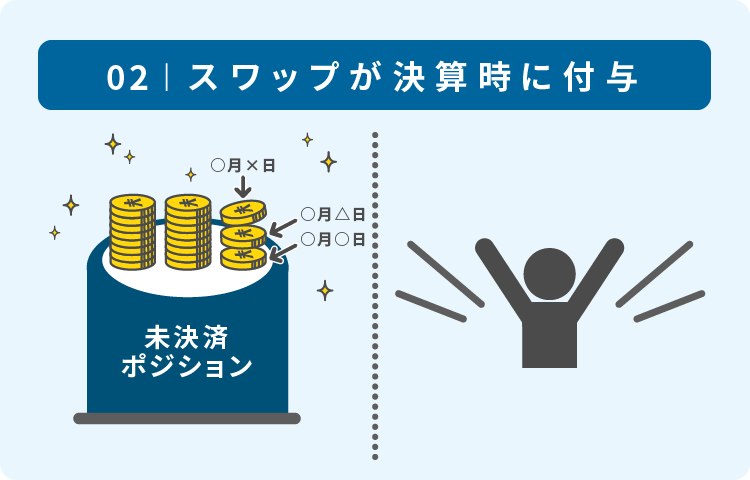

決済時に反映される場合

日々発生するスワップポイントがチャージされ、ポジション決済時にまとめて受取り、あるいは支払いになるパターンです。

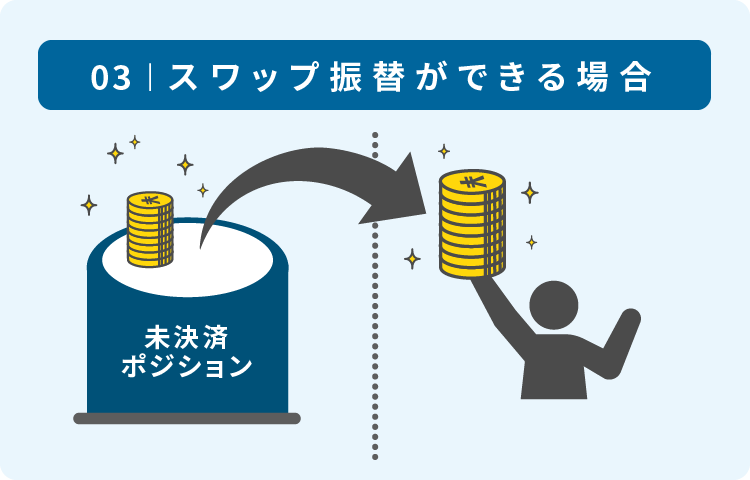

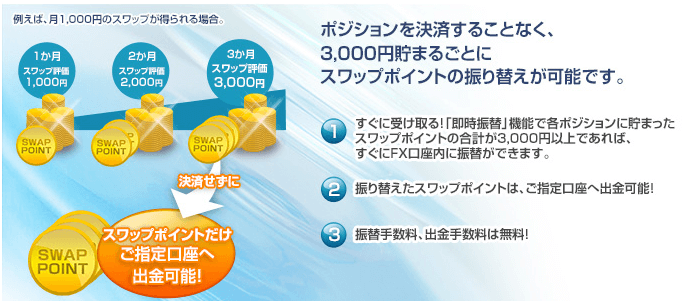

スワップ振替ができる場合

蓄積されたスワップポイントを、手動で口座に振替できるパターンです。

(出典:外為どっとコム)

例えば外為どっとコムでは、3,000円分以上蓄積されたスワップポイントは、ポジションを決済しなくてもFX口座に振替ができます。振替後には、出金したり、新たなトレードの証拠金とすることが可能となります。

ただし、振り替えてしまったスワップポイントは確定した利益と見なされるため、その年度内の課税の対象となります。納税のタイミングを調整するために、あえて振替をしないという選択も考えられます。

スワップポイントにまつわる、「もらえる・もらえない」の注意点

高金利/低金利ペアでの売りポジション、低金利/高金利ペアの買いポジション

これまで何度か書いてきましたが、スワップポイントはお金をもらえるだけのサービスではありません。

高金利通貨ペア/低金利通貨ペアの組み合わせを売れば、原則的に支払いになります。

また、低金利通貨ペア/高金利通貨ペアの買いポジションも、支払いになることが普通です。

というのも、トルコリラ円、メキシコペソ円、南アランド円など、メジャーな高金利通貨ペアの多くは、どれも買いでスワップポイントを得られます。

このことから、スワップポイントは買い=受取り、売り=支払いと思ってしまいがちです。

ですが、あくまで「金利の高い方を買い、金利の安い方を売る」と受取り、「金利の安い方を買い、金利の高い方を売る」と支払いになります。

例えば、あまり日本の証券会社では取り扱いがありませんが、米ドル/トルコリラという通貨ペアは、買い保有でスワップ支払い、売り保有でスワップ受取りとなります。

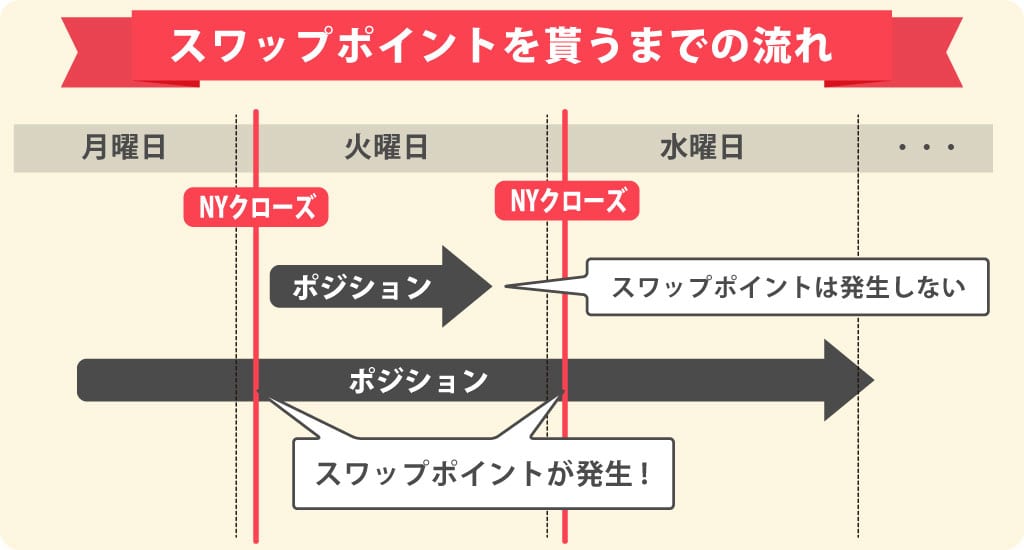

ポジションをNYクローズ以降に持ち越さないと発生しない

スワップポイントは日をまたいでポジションを保有しないと発生しません。

この日またぎのタイミングは、米国の市場が終わる時間で(NYクローズ)、日本時間では朝7時(サマータイム期間は6時)になります。

よって、デイトレードやスキャルピングといった、1日かからずに決済をする売買においては、スワップポイントを受け取ることも、支払うこともありません。

土日の分は繰り越して付与

スワップポイントは毎日発生しますが、毎日受取り、あるいは支払いをするわけではありません。

多くのFX会社では、2営業日後のスワップポイントが日またぎ時に発生します。

この仕組みの解説は少々複雑になってしまうのですが、そもそも外国為替市場では、取引をすると「2営業日後」に外貨の受け取りをすることになっています。

しかし、為替差益を目的としたFXトレーダーは、実際に外貨を受け取ることはありません。FX会社が、営業日の切り替わりごとに「外貨を受け取る期日を1営業日先延ばしにする取引」を行っているからです。これを「ロールオーバー」といい、ロールオーバーによってスワップポイントが発生します。

通常、スワップポイントは1日ごとに発生しますが、土日を挟むと変則的になります。木曜の朝には金曜~月曜までの繰り越し分が発生するため、3日分のスワップポイントとなります。

これが俗に言うスワップ3倍デーで、祝日や大型連休が絡むことで、1日に発生するスワップポイントがさらに多くなる年もあります。

「スワップ狙いのトレード」をしている人も多い

FXにおいて、スワップ運用はインカムゲインの代表選手で、リーマンショック以前から定番の投資方法の1つです。

私たち日本人にとっての母国通貨である円は、世界的に見てもずっと低金利水準となっているため、円と外貨を組み合わせたものをロングすることで、ほとんどの場合スワップが受取りになるため、運用としても分かりやすいというメリットがあります。

スワップ運用のリスク|知っておきたい金利の高い通貨の落とし穴

スワップ運用のリスク2点

- 高金利通貨は、世界的な不況時には真っ先に暴落しやすい

- 政治や経済が不安定なため、まとめて売り込まれることがある

高金利通貨は、概して経済的ショックに弱く、世界的な不況時には真っ先に暴落しやすいという側面があります。

例えば豪ドル円は、リーマンショック(2008年)から始まった下落相場で、104円前後から55円前後まで一気に暴落し、価格はほぼ半分になりました。

これは2020年3月の新型コロナ相場のときも同様で、ドル円は史上最安値からはるかに遠い100円前後が底になりましたが、トルコリラ円、メキシコペソ円などはあっさり史上最安値を割り込んでいます。

また、高金利通貨の多くは政治や経済が不安定なため、まとめて売り込まれることがあります。

2018年夏のトルコリラショックはその典型で、トルコリラ円はごく短期間で15円台の史上最安値をつけました。

こういった急激な値動きが起きると、保有しているスワップ受取りポジションが大きな含み損になり、これまで受け取ったスワップポイントを含めてもマイナスに転じる可能性があります。

口座を維持しきれず強制ロスカットになることも

スワップ運用は長期ホールドが鉄則ですから、●円まで下がったら●円の含み損になるという計算は、運用前に必ずしておきましょう。

この計算をしておくことで、実際にショック相場が発生しても、あわてずに値動きを見守ることができます。

また、レバレッジを1~2倍程度に保つことで、急激な暴落でもそう簡単に強制ロスカットにならない運用が実現できます。

リスク管理について理解を深める

デイトレやスキャルピングなら気にしなくてOK

スワップポイントの発生タイミングは、ポジションを持ったまま日本時間の朝を迎えることです。ということは、日をまたぐ前にポジションをクローズするデイトレやスキャルピングなら、スワップポイントの影響は全くないといえます。

特に重要なのが、支払いスワップ。多くのFX会社では、同じ通貨ペアにおいて、受け取れるスワップポイントより、支払うスワップポイントの方が多く設定されており、場合によってはこの差が非常に大きな口座もあります。つまり、ドル円や豪ドル円をショートした場合、日またぎで無視できない金額の支払いが生じることもあります。

そういった口座で支払いスワップになるポジションを持ち続けると、毎日たくさんお支払いスワップが生じてかなりのロスとなりますが、デイトレやスキャルなら無関係というわけです。

スワップ運用を長期シミュレーションしてみよう

スワップポイントは、「破綻する可能性が非常に低い状態」で、「長期間運用する」ことにより、資産形成が可能となります。よって、始める前に資金、レバレッジ、予想損益などを確認しておきましょう。これをしておくことで、成功を焦って大きすぎるリスクを取った運用をしてしまうことも防げるはずです。

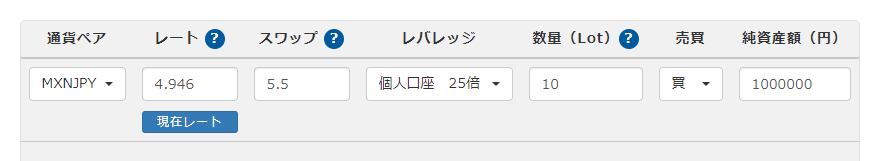

今回は、トレイダーズ証券のスワップシミュレーションを使ってみましょう。

スワップシミュレーションはこちら(トレイダーズ証券公式サイト)

通貨ペアはメキシコペソ円、現在のレートは4.946円、スワップポイントは5.5円、運用は10万通貨取引の買い、資産は100万円とします。

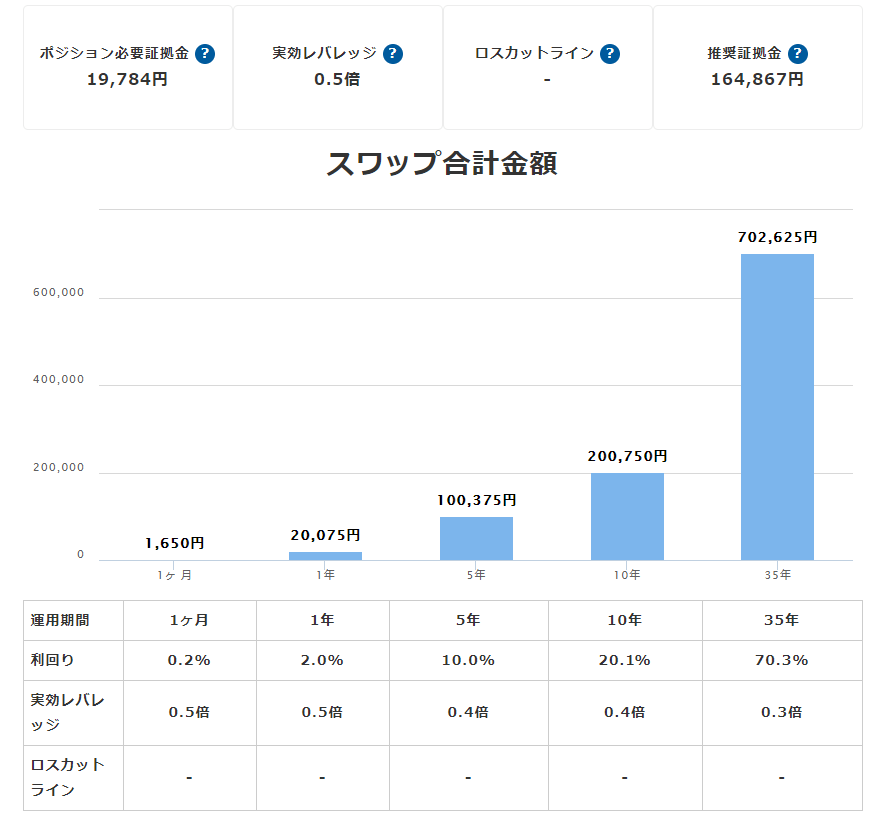

この設定でスワップ運用をした場合の、シミュレーションは上のような結果になります。実効レバレッジが1倍を切っているので、よほどのことがないかぎり運用が破綻することはないといえます。

1年運用した場合の予想損益は2万円ほどで、年間利回りにして2.0%ほどとなります。

このデータを見て、例えば「レバレッジは1倍までならおそらく問題はないので、ロットを倍にしよう」といった形で調整をし、最終的に予想されるリスクとリターンが見合っていれば、運用を開始するようにしましょう。

なお、このシミュレーション結果は、日本とメキシコそれぞれの政策金利が変動せず、メキシコペソ円も価格変動せず、得られるスワップポイントが今と変わらないことを前提にしています。しかし、スワップポイントも為替相場も日々変動します。場合によっては受取りスワップと支払いスワップが逆になったり、為替差損が生じる可能性もあることを忘れないでください。

スワップポイントのまとめ

- スワップポイントとは、2国間の金利差を調整するもの

- スワップポイントは、日本のような金利の低い通貨で金利の高い通貨を買い、ポジションを翌日に持ち越すことで受け取れる。しかし逆のポジションを持っている場合は支払いが発生する

- 高金利通貨は通貨自体の価格が下落してしまうリスクもある

- スワップポイント狙いで長期運用する際は、国の経済情勢や政治状況を踏まえてトレードすることが大切

この記事の執筆者

FXライター

鹿内武蔵

略歴

国内唯一の月刊FX情報誌、FX攻略.comの元副編集長として、2008年の創刊時より取材・編集・執筆に携わる。 多くの勝ち組トレーダーや証券会社を取材してきた経験を活かし、FXが国民的投資になることを目標に活動中。各種メディアでの執筆の他、トレーダーとしてFXの運用も行っている。 →エフプロ執筆者・監修者一覧