目次

まずは通貨ペアの基礎知識を覚えよう

FXで取引するのは、「通貨」そのものではなく、通貨と通貨の組み合わせである「通貨ペア」です。

通貨ペアとは何でしょうか? 初心者には馴染みにくい考え方かもしれません。

ここでは初歩から詳しく解説していきます。

2国間の通貨を売買するのがFX

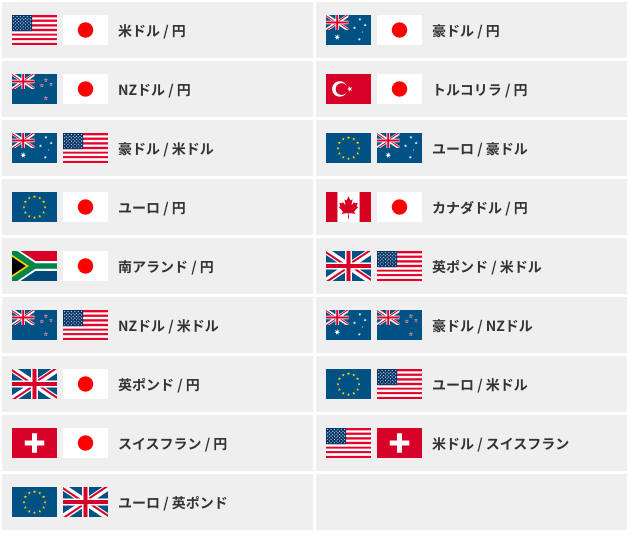

通貨ペアを具体的に言うと、たとえば米ドルと円の組み合わせである「米ドル/円」や、豪ドルと円の組み合わせである「豪ドル/円」などです。

円が関与しない、外貨同士の通貨ペアもあります。

たとえばユーロと米ドルの組み合わせなら「ユーロ/米ドル」ですし、ユーロとスイスフランの組み合わせなら「ユーロ/スイスフラン」です。

世界には200近い通貨があります。それぞれの組み合わせの数となると、2万通り近い組み合わせ(通貨ペア)が考えられます。

ただ、実際にはFXで取引対象となる通貨はおおむね20~50種類ほどで、以下の通貨が主要で取引されています。

米ドルや円、ユーロ、豪ドル、NZ(ニュージーランド)ドルなど主要通貨に限られ、もっとも取り扱い通貨ペア数の多いFX会社でも150種類ほど。

多くのFX会社は20種類から50種類ほど取引することができます。

左が取引通貨、右が決済通貨

先ほど、「米ドル/円」と記載しましたが、「円/米ドル」ではないのでしょうか?

通貨ペアにはいくつか「決まりごと」があります。

通貨ペアの並び順もそのひとつで、米ドルと円の組み合わせなら「米ドル/円」とするのが慣習です。

米ドルが常に前と決まっているわけでもなく、ユーロと米ドルの組み合わせは「ユーロ/米ドル」ですし、英ポンドとの通貨ペアは「英ポンド/米ドル」です。

どちらの通貨を先に書くかは意外と重要で、先に書いてある通貨は取引通貨、あとに書いてある通貨は決済通貨と呼びます。

米ドル/円であれば、取引通貨である米ドル1単位=1ドルの価値を、決済通貨である円によって表示した数字が為替レートになります。「1ドル=105円」といったように、です。

ユーロ/米ドルであれば、「1ユーロ=1.12ドル」と、1ユーロの価値を米ドルによって示した数字が為替レートになります。

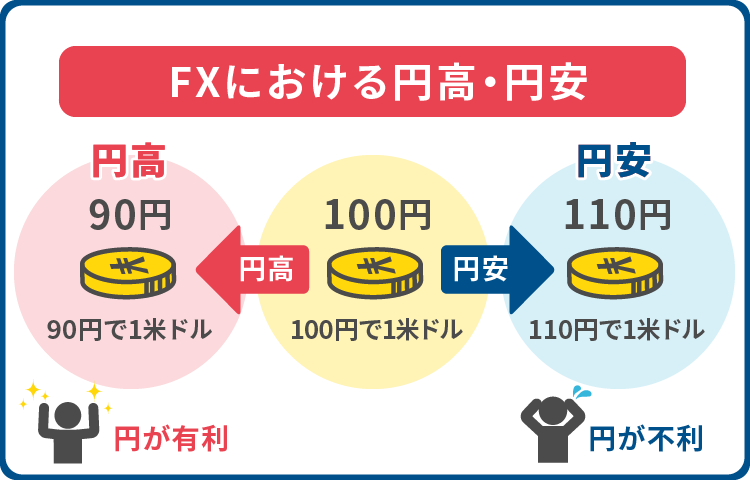

1ドルが100円から110円へと変化したときのように、取引通貨の価値が上がると、チャートは上昇します。

1ドルの価値が高まったので「ドル高」ですし、円を基準にして考えると以前なら100円で1ドルと交換できたのが110円出さないと1ドルと交換できなくなったため、円の価値は低まっています。つまり「円安」です。

その反対に1ドルが110円から100円へと変化すればチャートは下落し、「ドル安・円高」となります。こうした関係は、その他の通貨ペアでも同様です。

為替レートは2つの通貨の相対的な価値を示すので、一方の上昇は他方の下落を示します。

- 為替レートが上昇=取引通貨の価値の上昇/決済通貨の価値の下落

- 為替レートが下落=取引通貨の価値の下落/決済通貨の価値の上昇

ストレート通貨とクロス通貨

世界を代表する通貨といえば米ドルです。

貿易の決済にもっとも多く使われ、通貨の信頼性が低い国では自国通貨ではなく米ドルが使われることもあるほど、世界でもっとも信頼された通貨でもあります。

こうした世界を代表する通貨を「基軸通貨」と呼びます。

そのため、米ドルの絡む通貨ペアを「ドルストレート」と呼びます。

米ドル/円やユーロ/米ドル、豪ドル/米ドル、米ドル/トルコリラなどはすべてドルストレートです。

省略して「ストレート」と呼ぶこともあります。

米ドルの絡まない通貨ペアは「クロス」と呼ばれます。

ユーロ/円や豪ドル/円、メキシコペソ/円は「クロス円」ですし、ユーロ/円はユーロを中心に見て「ユーロクロス」とも呼ばれます。

英ポンド/豪ドルや英ポンド/スイスフランは「ポンドクロス」です。

為替レポートを読んでいると、「ドルストレートは動意が少ないため、ユーロクロスにチャンスがありそうだ」といったように、こうした呼び方が登場することがあるので、覚えておきましょう。

取引量が多いのはユーロ/ドル、米ドル/円

為替市場ではさまざまな通貨が取引されますが、上位10通貨ペアでおよそ7割となっています。

なかでも圧倒的な存在感を誇るのがユーロ/米ドルで、為替取引の25%ほどを占めています。

次いで多いのが馴染み深い米ドル/円で13%ほど。米ドル、円、ユーロは3大通貨と呼ばれることもありますが、ユーロ/円は1.7%ほどでしかなく、世界は米ドルを中心に動いていることがわかります。

| ユーロ/米ドル | 米ドル/円 | 英ポンド/米ドル | 豪ドル/米ドル | 米ドル/カナダドル |

|---|---|---|---|---|

| 24.00% | 13.20% | 9.60% | 5.40% | 4.40% |

| 米ドル/人民元 | 米ドル/香港ドル | 米ドル/韓国ウォン | ユーロ/栄ポンド | ユーロ/円 |

| 4.10% | 3.50% | 3.30% | 2.00% | 1.70% |

| ユーロ/スイスフラン | 豪ドル/円 | カナダドル/円 | NZドル/円 | トルコリラ/円 |

| 1.10% | 0.50% | 0.10% | 0.10% | 0.10% |

pipsと損益計算について覚えよう

為替レートが変動したとき、利益と損失はどのくらい変動するのでしょうか? ここで役立つのが通貨ペアを「取引通貨/決済通貨」と見る視点です。

円の絡んだ通貨ペアであるクロス円は、円が必ず右側に来ます。1ドルの価値も1ユーロの価値も1トルコリラの価値も円で示されます。

そのため、取引通貨がなんであれ、1万通貨の取引で為替レートが1円変動したら、損失や利益は「1万通貨×1円」で1万円動きます。

1000通貨での取引なら「1000通貨×1円」で1000円です。

では、1円以下の変動だとどうなるでしょうか。1銭(0.01円)動いたとしたら、1万通貨なら「1万通貨×0.01円」で100円ですし、1000通貨なら「1000通貨×0.01円」で10円です。

- クロス円1円の変動による損益の変化=1万通貨なら1万円、1000通貨なら1000円

- クロス円10銭(10pips)の変動による損益の変化=1万通貨なら1000円、1000通貨なら100円

- クロス円1銭(1pips)の変動による損益の変化=1万通貨なら100円、1000通貨なら10円

ただ、FXでは円の絡まない通貨ペアも取引対象となります。

外貨同士の通貨ペアでの損益計算にはpipsを使うと便利です。

「pips」とは

「pips」とは通貨ペアを問わず使われる為替レートの最小単位のこと。

クロス円なら小数点以下2位の数字が1pips、外貨同士の通貨ペアなら小数点以下4位の数字が1pipsとなるのが一般的です。

1ドル=100.253円なら「5」の部分がpipsの基準ですし、1ユーロ=1.125649ドルなら「4」の部分がpipsの基準となります。

ドルストレートやユーロクロスでの損益計算に便利な公式があるので、ぜひ覚えておきましょう。

円が絡まない通貨ペアの計算式

ユーロ/米ドルを1万ドルで取引して10pipsの利益を得たなら、「1万通貨×10pips÷米ドル/円のレート」と計算します。

米ドル/円のレートを掛け算するのは決済通貨が米ドルであるためです。

米ドル/円が110円だったなら、909円です。

英ポンド/米ドルの場合も同じです。1万通貨の取引で100pips幅の損失となったら「1万通貨×100pips×米ドル/円のレート」と計算します。

1ドルが105円だったら9523円となります。

FXではトレードの前に「どのくらいの損失となるのか」を想定しておくリスク管理が不可欠です。

損失額の計算は取引に欠かせない知識ですから、計算方法を頭に入れておきましょう。

通貨ペアによって何が違うのか?

通貨ペアごとにさまざまな特徴があります。

自分がどんな通貨ペアを取引すればいいのか、迷ってしまわないよう、通貨ペアの特徴をさまざまな角度から見ていきましょう。

流動性が違う

通貨ペアを見るときに大切なのが「流動性」という概念です。流動性とは取引される量の多さ、少なさです。

為替市場ではユーロ/米ドルや米ドル/円が多く取引されていることを紹介しました。

この2通貨ペアは「流動性がある」、「流動性が大きい」といったように表現されます。

反対にトルコリラ/円が為替市場で占める割合は0.1%でしかありません。つまり「流動性がない」通貨ペアです。

流動性がある通貨ペアは、何が違うのでしょうか。

わかりやすいイメージとしては、ネットオークションが挙げられます。

出品者や落札者が多い品物は活発に入札され、適正価格へと落ち着きますよね。でも、出品者も落札者も少ないと、異常に安い価格で出品されたり、異常に高い価格で落札されやすくなります。

通貨ペアもそれと同じで、取引する人が多い流動性のある通貨ペアは、みんなが適正だと思う価格に落ち着きやすく、値動きが穏やかになりやすい特徴があります。

反対に、流動性がない通貨ペアでは大きな買いや売りが入るだけで急騰、急落しやすくなります。

流動性の有無は通貨ペアの特徴とも関連してくるため、先ほどの取引量ランキングなども参考にしながら、通貨ペアと流動性の関係をざっくり頭に入れておきましょう。

ボラティリティが違う

為替市場では「ボラティリティ」という言葉もよく使われます。

「ボラティリティ」とは

ボラティリティとは価格の変動率を示します。

価格変動が多い通貨は「ボラティリティが高い」といいます。

流動性のある通貨ペアはボラティリティが低くなりやすく、流動性のない通貨ペアはボラティリティが高くなりがちなのは説明した通りですが、ボラティリティは流動性だけでなく、その通貨に対する市場の注目度やニュース、経済指標の結果などによっても変わります。

ボラティリティが低いと、「いつ見ても同じレートだ…」となり、取引しても妙味がありません。その点、値動きの大きい通貨ペアなら、トレードできた場合に効率的に利益を出すことが可能です。

もちろん、相場の動きを読み間違えれば短期間に大きな損失を抱えることになるため、ボラティリティは重要な指標です。

「この通貨ペアはどのくらいのボラティリティだろう」と思ったら、ヒロセ通商の「ボラティリティ表」を参考にしてみましょう。

さまざまな通貨ペアがボラティリティ順に並んでいます。

スプレッドが違う

通貨ペアごとの流動性の有無は取引コストとも関連してきます。

ユーロ/米ドルや米ドル/円のような流動性がある通貨ペアでは、FXの取引コストであるスプレッドが狭くなりやすく、低コストに取引できます。

取引する通貨ペアが多ければFX会社も積極的にリスクをとってスプレッドを狭めやすいためです。

流動性のない通貨ペアではスプレッドが広くなるため、スキャルピングのような取引回数が多くなる取引スタイルには向きません。

政策金利差が違う

FXでは、取引通貨と決済通貨の金利差によってスワップ金利の受払が日ごとに発生します。

トルコリラの政策金利は8.25%(※2022/1時点)、円はマイナス金利なのでトルコリラ/円の政策金利は8%以上の差があります。

一方でユーロ/円はともにマイナス金利の通貨同士なので政策金利の差はほぼゼロとなります。

スワップ金利は中央銀行が決定する政策金利ではなく、金融市場によって決まるため、厳密には政策金利差とは一致しませんが、おおまかな目安となります。

スワップ金利が支払いとなる方向のポジションを持っている場合、1日あたりの支払額はわずかですが長期間になると、スワップの負担で収益が損なわれます。

取引する通貨ペアの政策金利差やスワップの受払金額を念のため確認しておきましょう。

一般的に高金利はインフレの裏返しでもあります。インフレ通貨からは資金が逃避しやすく、通貨は売られやすくなるため、防衛策として政策金利を高く設定するのです。

高金利通貨ほど通貨安となりやすい傾向がある、とも言えます。

高金利通貨へのスワップ金利を狙った投資では、経済動向やインフレ動向などにも気をつけてください。

必要な証拠金が違う

クロス円の通貨ペアを見比べてみると、取引通貨によって為替レートの水準が大きく違うことに気がつきます。

南アフリカランド/円はおよそ6円ですが、英ポンド/円は130円と20倍以上の差があります。(※2022/1時点)

1万通貨あたりの必要証拠金は、南アランドなら2400円、英ポンドは5万2000円となります。同じ資金でも南アランドならより多くの取引ができます。

一般的に南アフリカやメキシコ、トルコなど新興国の高金利通貨は為替レートの水準が低いことが多く、必要証拠金も小さいのですが、過去には「トルコショック」のように通貨が急落する事件もありました。

必要証拠金が小さいからといって大きな量を取引していると思わぬ急落に巻き込まれることもあるため、慎重に考えましょう。

情報の入手のしやすさが違う

FXでは中央銀行の金融政策や経済指標など、その国固有のイベントによって通貨が変動します。

しかし、情報へのアクセス性は通貨によって大きく異なります。

アメリカや日本、ユーロ圏の情報は日本語でもたやすく入手できますが、ポーランドの情報となるとほとんど見当たりません。

為替市場での取引が少ないマイナー通貨を取引する前には、「どこで情報を得られるか」を考えておきましょう。

トルコやメキシコ、南アフリカといった日本で人気の高金利通貨であれば日本語での情報が以前より増えてきましたが、それでも豊富とは言えません。

ポーランドズロチやスウェーデンクローナといった通貨になると日本語の情報はほぼ皆無ですから、英語の情報やあるいは現地語での情報へアクセスするしかありません。自動翻訳なども駆使する必要があります。

ファンダメンタルズ分析が違う

取引する通貨によって、「どんな情報に注目すべきか」といった特徴は異なります。

米ドル/円であれば貿易決済に使われることが多いため、支払日に設定されやすい「ゴトー日」(末尾が5、0の日)の仲値(1日の基準となる為替レート。9時55分に決まる)に動きやすい特徴があります。

ユーロ/円などのクロス円も米ドル/円の影響を受けるため、「ユーロ/円の取引だから米ドルは関係ない」というわけにはいきません。

スイスフランであれば、ECB(欧州中央銀行)の動向も見る必要があります。SNB(スイス国立銀行)はECBの金融政策を見ながら自国の金融政策を決めるためです。

このように通貨によって見るべきポイントは異なり、通貨固有の特徴があります。

自分が取引する通貨ペアではどんなファンダメンタルズに着目すべきか、事前にリサーチしておきましょう。

主要通貨ペアの紹介

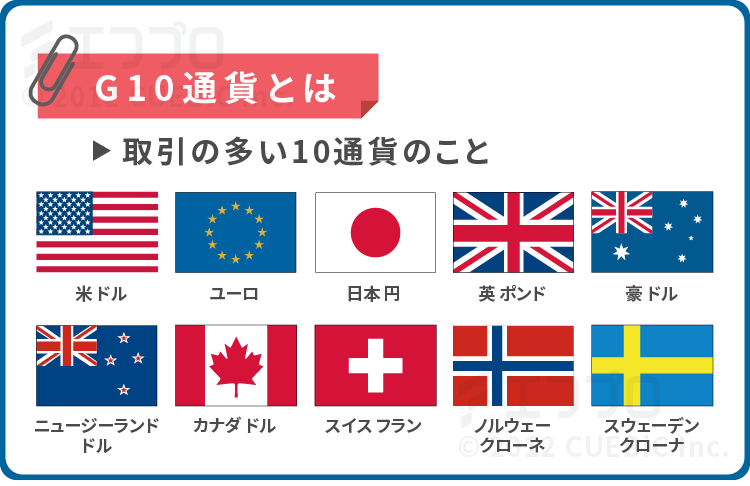

為替市場では「G10通貨」という単語があります。

取引の多い10種類の主要通貨の総称で、米ドル、ユーロ、円、英ポンド、豪ドル、NZドル、カナダドル、スイスフラン、それにノルウェークローネとスウェーデンクローナが含まれます。

このうちノルウェーとスウェーデンの通貨は比較的取引が少なく、残り8種類の通貨を主要通貨といっていいでしょう。

それぞれの組み合わせた通貨ペアにどんな特徴があるのか、主なものについては個別に解説した記事がありますので、以下の記事を参考にしてください。

FX取引におすすめの人気通貨ペア!通貨の特徴と選び方のポイントも解説

「FXを始めたいけど、通貨ペアがたくさんあってどれが良いのかわからない…」「初心者でも取引しやすい通貨ペアはどれ?」FXでは通貨ペ•••続きを読む

マイナーな通貨ペアのメリット・デメリット

トルコリラやメキシコペソ、南アランドやポーランドズロチといった主要通貨以外の通貨を取引する際には、どんなメリットやデメリットがあるのでしょうか。

<マイナー通貨ペアのメリット>

メリットはボラティリティの大きさです。流動性が低いため、値動きが大きくなりやすく、狙いが的中すれば短期間に大きな収益を狙うこともできます。

もちろんこれはデメリットにもなり得る要素で、分析や予想が外れた場合は短期間に大きな損失を被ることになります。

<マイナー通貨ペアのデメリット>

取引コストの大きさもデメリットと言えるでしょう。

取引が頻繁になるほど、取引コストの負担は重くなりますし、スプレッドの広がりやすい早朝や市場が荒れたときには10pips、20pipsとスプレッドが広がり、注文する手が止まってしまうこともあるでしょう。

予期せぬ急変にも注意が必要ですし、流動性が急低下すると「損切りを入れたレートよりずっと不利なレートで約定した」といったことも起こりえます。

リスク管理の難しさはマイナー通貨の大きなデメリットです。

取引手法にマッチした通貨ペアを選ぼう

スキャルピングに適した通貨ペア

スキャルピングが成功しやすい通貨ペアの条件は、以下の二つとなります。

- スプレッドが狭い

スキャルピングは売買回数がもっとも多いトレードスタイルであり、売買のたびにスプレッドの形でコストが発生します。そのため、ほんのわずかなスプレッドの違いが、収支全体に大きな影響を与えます。

どのFX会社でもスプレッドが狭いドル円を中心に、ユーロドル、ユーロ円、豪ドル円といったあたりを狙っていくと良いでしょう。

- 流動性が高い

常に値動きがある通貨ペアの方が向いています。

この条件を満たすのは、ドル円、ユーロドルが筆頭です。

デイトレードに適した通貨ペア

スキャルピングと、このあとに紹介するスイングトレードの中間にあたる特徴を持つのがデイトレードです。

スプレッドに関しては、広すぎる通貨ペアを選択すると収支への影響があるため、そうでないものを選べば問題ありません。

また、デイトレードは日をまたぐことなく決済するスタイルなので、スワップポイントの影響はゼロです(これはスキャルピングも同様)。2020年11月時点であれば、トルコリラ円の売りのような支払いスワップが多い通貨ペアのトレードも、デイトレードなら気にせず行えます。

スイングトレードに適した通貨ペア

スイングトレードは数日から数週間程度、ポジションを持つ時間軸の取引となります。一度に数十pips~300pips程度を狙うことが多く、トレード回数は少なくなるため、スプレッドの影響は小さいと言えます。

日をまたぐトレードなのでスワップポイントの影響を受けるものの、狙う値幅に対しての割合は小さいため、よほど高い支払いスワップでなければ優先順位は低いと言えるでしょう。

よって、スイングトレードは、しっかりとチャート分析をして、大きく値動きをするタイミングでエントリーすることが肝要です。どの通貨ペアが良い、悪いというよりは、しっかりと分析ができて見通しがある通貨ペアを選ぶことがポイントとなります。

スワップポイント狙いに適した通貨ペア

政策金利の変化により、スワップポイントも変化していくため、運用前にどれくらいのスワップポイントをもらえるかを把握することは基本です。

2020年11月時点では、トルコリラ円、メキシコペソ円、南アランド円の買い運用がスワップポイントを多くもらえる取引となります。

スワップ運用は長期継続できることが大前提になるため、レバレッジを1~2倍までに抑えるリスク管理は重要です。

通貨間の強弱について

FXでトレードできる通貨ペアは、全て2ヵ国の通貨を組み合わせたものです。ドル円なら、ドルと円の力関係を表しています。

これとは別に、通貨ペアではなく各通貨の強弱を、相場全体の中から読み取ることも大切です。

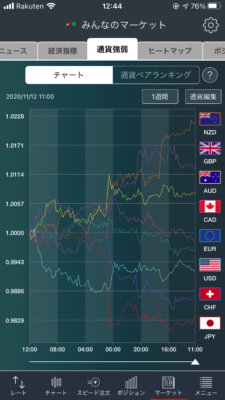

例えばこちらはトレイダーズ証券、みんなのFXのスマホアプリ内の「通貨強弱」というコンテンツです。2020年11月12日時点で、1週間の通貨強弱を見ると、NZドルがもっとも強く、日本円がもっとも弱いことが分かります。その結果として、この期間はNZドル円が大きく上昇しました。

このように、最強通貨と最弱通貨を見極めたり、あるいは動きがない通貨を把握することで、活発に値動きしていて取引しやすい通貨ペアを見つけることができます。

FXと他市場との関係

世界の投資家は、いろいろな金融商品に資産を投資しています。そのときの情勢に合わせて、好まれるもの、好まれないものが変化することが相場の本質であり、常にそのとき人気があるものに資金が移動し続ける状態が保たれています。

この考えにおいて、もっとも基本となるのが、リスクオン(リスク選好)、リスクオフ(リスク回避)の考え方です。

リスクオン=好景気と解釈して問題なく、景気が良いから少々のリスクがあってもリターンも多い積極的な投資が好まれ、FXなら新興国通貨、高金利通貨が買われます。FX以外の市場では、株が人気になります。

具体的には、FXでは、豪ドル円、NZドル円、トルコリラ円、メキシコペソ円などが、株では日経平均やNYダウなどの株価指数、それと各種個別株に資金が集まり、上昇しやすくなります。

逆にリスクオフ=不景気のようなもので、先行き不透明なことから、リターンがあまりなくても、堅実な銘柄に資金が集まります。FXなら、日本円やスイスフランのような先進国の通貨ペアの買い、FX以外だと債券のような手堅い商品が好まれます。

その結果として、ドル円、ユーロ円などは下落傾向になり、また株価指数や個別株も下がりやすくなります。

またこういったリスクオフ局面においては、金が好まれる傾向があります。

3すくみを理解して、大きな値動きを取る

ユーロ円、ポンド円、豪ドル円といった、円が絡んだ通貨ペアは日本人トレーダーに人気ですが、実はこれらが商品として独立して存在するわけではありません。

ユーロ円を例にして解説すると、ユーロ円はドル円とユーロドルの合成によりレートが決まってきます。

例えば、ドル円が100.00円、ユーロドルが1.1000の場合、両者を掛け算した110.000円がユーロ円の価格になります。

ということは、ドル円、ユーロドルがどちらも上がっているときは、両者が掛け算されるユーロ円は大きな上昇になりますし、逆もまた然りです。ユーロ円をトレードする際には、ドル円、ユーロドルのチャートやレートもチェックするようにしましょう。

通貨ペアに関するQ&A

通貨ペア選びはFXの重要なポイントのひとつです。

さまざまな疑問も湧くことでしょう。

初心者が感じやすい疑問について、最後にまとめておきましょう。

FX会社によって取り扱い通貨ペア数は大きく異なります。少ない会社では10種類ちょっと、多い会社では150種類以上とかなりの差があります。 「多ければ多いほどいいんだろう」と思ってしまいますが、実際にFXを始めてみると取引する通貨ペア数は自然と絞られてきます。FXの主要通貨は8種類(米ドル、ユーロ、円、英ポンド、豪ドル、NZドル、カナダドル、スイスフラン)でした。この8通貨のうち、ドルストレートやクロス円、ユーロクロスが取引できれば、ほぼ不満はないでしょう。 数でいえば、20通貨ペアほどを取り扱っていれば充分と言えます。どうしても取引したい通貨ペアがあれば話は別ですが、そうでない限りは「取り扱い通貨ペア数は20で充分。あとはスプレッドや取引ツールの使いやすさなどで決めよう」といったスタンスで考えても問題ないと言えるでしょう。

初心者が最初の取引通貨ペアに選ぶのは、多くが米ドル/円です。流動性がありスプレッドのもっとも狭い通貨ペアですから、スキャルピング・デイトレード・スイングトレードなどさまざまな取引スタイルに対応できますし、情報も豊富なため、悪い選択ではありません。 でも、「米ドル/円だけしか取引しない」というスタンスだと、チャンスを逃してしまうかもしれません。最近では、米ドルと円が同じ方向に動く場面もよく見られます。「米ドルが買われやすく、円も買われやすい」という相場だと、米ドル/円はほとんど値動きがなくなります。 そんなときはユーロや英ポンド、豪ドルやNZドルなどのオセアニア通貨にも目を向けることで、チャンスを見つけられるかもしれません。 そうやって複数の通貨ペアを見ていくと、「豪ドルとNZドルは同じ方向に動きやすいんだ」、「同じ欧州通貨であるユーロと英ポンドは同じ方向に動くことがあるな」と、さまざまな通貨ペア間の相関性にも気づきやすくなります。

取引スタイルや分析方法によっても異なりますが、数日から数週間程度のスイングトレードであれば、8つの主要通貨をドルストレートで一覧していく方法があります。複数通貨の強弱を見ることで、トレンドの出ている通貨ペアを見つけやすくなります。 そうすることで、「いま、為替市場でどの通貨が一番買われているか、一番売られているか」が把握しやすくなり、どの通貨ペアにチャンスがあるかが探れるためです。 時間のない人なら最低限、米ドル/円、ユーロ/米ドル、ユーロ/円の3つを見て、3大通貨のなかででどれが強く、どれが弱いのか「今日は円>米ドル>ユーロだな」といったように順位をつけてみましょう。

FX口座を選ぶとき、取り扱い通貨ペア数は重要な要素のひとつですが、それだけでは満足のいく口座に出会えないかもしれません。 取引コストや取引ツールの使いやすさ、ニュースなどの情報といった要素もFX口座選びの重要なポイントです。こちらの記事も参考にして、あなたに最適なFX口座を探してみましょう。